Struktur und Gesamtumfang volkswirtschaftlicher und speziell auch geopolitischer Risiken beeinflussen die Risikoexposition von Unternehmen ganz wesentlich. Entsprechend gilt es, diese ebenso wie Planungsprämissen oder operative Risiken der Leistungserstellung systematisch zu identifizieren, sachgerecht zu quantifizieren und bei der Risikoaggregation zu berücksichtigen. Nur so ist gewährleistet, dass der Gesamtrisikoumfang (Eigenkapital- und Liquiditätsbedarf) eines Unternehmens und die Gefährdungswahrscheinlichkeit (im Sinne § 1 StaRUG, Unternehmensstabilisierungs- und -restrukturierungsgesetz; vgl. hierzu ausführlicher Gleißner/Lienhardt/Kühne 2021 sowie Nickert/Nickert 2021) sachgerecht bestimmt werden können.

Inzwischen sind alle Kapitalgesellschaften verpflichtet, mögliche "bestandsgefährdende Entwicklungen" frühzeitig zu erkennen. Diese Ermittlung der Gefährdungswahrscheinlichkeit ist insbesondere notwendig, um bei Bedarf entsprechend § 1 StaRUG rechtzeitig die dort geforderten "geeigneten Gegenmaßnahmen" zu initiieren (sowie das Überwachungsgremium zu informieren, siehe dazu Gleißner/Haarmeyer 2024). Sollte sich aus der so ermittelten Risikolage eines Unternehmens ein grundlegender (strategischer) Anpassungsbedarf ergeben, so kann dessen erfolgreiche Umsetzung mittels einer "Transformation Scorecard" erfolgen (siehe Grundmann/Gleißner 2023). Da erfahrungsgemäß die fundierte Beurteilung volkswirtschaftlicher und geopolitischer Risiken für Unternehmen ohne eigene volkswirtschaftliche Forschungsabteilung aufwändig ist, wurde bereits vor rund 14 Jahren die volkswirtschaftliche "Krisenampel" der FutureValue Group (FVG) entwickelt (siehe dazu beispielsweise Gleißner/Kamaras 2020a und 2020b). Grundlage dafür war ein Forschungsprojekt (eine ausführlichere Erläuterung der wissenschaftlichen Grundlagen, der wesentlichen Ergebnisse der Krisenforschung sowie der bisherige Status der Krisenampel siehe Gleißner/Kamaras/Blum 2022), bei dem durch eine systematische Analyse von Krisen der Vergangenheit die hiermit verbundenen Risiken und Frühwarnindikatoren identifiziert worden sind. Seither wird der Status der Krisenampel regelmäßig aktualisiert und veröffentlicht. Hierdurch soll Unternehmen die Möglichkeit gegeben werden, Risiken sowie damit einhergehende mögliche krisenhafte Entwicklungen frühzeitig zu erkennen und ggf. zielgerichtet Maßnahmen zur Risikobegrenzung und Krisenbewältigung einzuleiten.

Zur Interpretation der Krisenampel ist es wichtig zu verstehen (und im Hinblick auf das Risikomanagement und die strategische Steuerung von Unternehmen zu bedenken), dass gerade Krisentypen mit gelbem Ampelstatus in den Fokus der Betrachtungen zu stellen sind (zur Bedeutung der Krisenfrüherkennung im Rahmen Zukunftssicherung von Unternehmen vgl. Gleißner/Weissman 2024, S. 21 f.). Denn im Falle eines roten Ampelstatus ist es für ein vorausschauendes Risikomanagement oft zu spät und somit eher ein reaktives Krisenmanagement angezeigt, welches das Abgleiten des Unternehmens in eine sehr bedrohliche Lage oft kaum noch verhindern kann.

Wesentliche Veränderungen und aktueller Status der FVG-Krisenampel 2020, 2022 und 2024

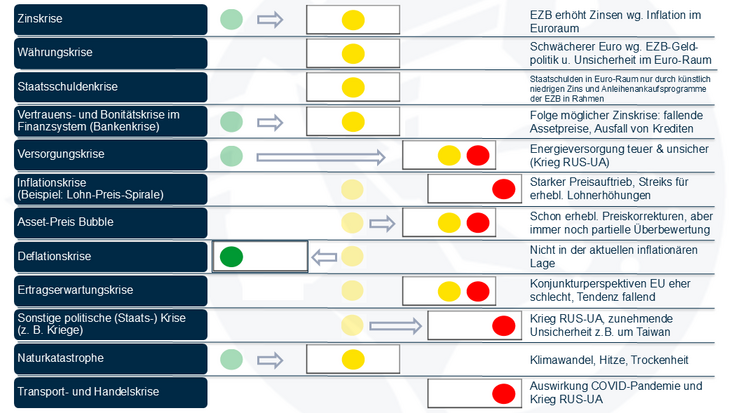

Die nachfolgende Abbildung zeigt den Status der Krisenampel per September 2022 sowie die Änderungen gegenüber der Krisenampel aus dem Jahr 2020. Abb. 01: FVG-Krisenampel per September 2022

Abb. 01: FVG-Krisenampel per September 2022

Insgesamt zeigte sich damals ein sehr hohes Risikoniveau: Allein der Krieg in der Ukraine führte aufgrund einer eingeschränkten Energieversorgung (insbesondere im Hinblick auf die Verfügbarkeit von Gas) zu einem roten Status bei drei Krisentypen (Versorgungskrise, politische (Staats-)Krise sowie Transport- und Handelskrise). Wie wir im Nachhinein wissen, trat keine Energiekrise auf. Sie hatte damals aber eine so hohe Wahrscheinlichkeit, dass Unternehmen unbedingt passende Notfallpläne in der Schublade haben mussten. Auch wenn insbesondere durch Maßnahmen auf nationaler Ebene eine wesentliche Einschränkung der Energieversorgung verhindert werden konnte, so führten die drei Krisen gleichwohl zu einer erheblichen Belastung der wirtschaftlichen Entwicklung durch steigende Preise, die unsere Ampel für diesen Krisentyp auf Rot springen ließ. Das Eintreten einer Inflationskrise wurde bereits im Jahr 2020 als sehr wahrscheinlich prognostiziert (vgl. Gleißner 2020). Es hat sich im Nachhinein gezeigt, dass die Inflationskrise neben den damals genannten Faktoren (wie einem durch die COVID-Pandemie und deren Bewältigungsmaßnahmen ausgelösten starken Preisauftrieb) auch noch durch den Ukraine-Krieg sowie energiepolitische Entscheidungen zusätzlich verstärkt worden ist.

Dabei ist zu beachten, dass sich eine Inflationskrise nicht nur direkt auf die wirtschaftliche Entwicklung negativ auswirken kann, sondern dass diese das Eintreten von Folgekrisen fördert. So kann ein Preisauftrieb die Wahrscheinlichkeit einer Zinskrise erhöhen (beispielsweise bedingt durch Maßnahmen der Zentralbanken zur Inflationsbekämpfung und Reaktionen der Kapitalgeber auf sich erhöhende Inflationserwartungen). Damit war spätestens im Jahr 2022 klar, dass sich Unternehmen möglichst frühzeitig auf eine rasche und starke Erhöhung der Zinssätze vorbereiten müssen, was in den Status Gelb (und Begründung) bei der Zinskrise mündete. Zudem hätte die Möglichkeit einer sich weiter verschärfenden Währungs- und Staatsschuldenkrise – als weitere optionale Folgekrisen – in die unternehmensspezifische Entscheidungsfindung mit einbezogen werden müssen.

Genau genommen hatte der Negativtrend bereits 2021 begonnen – und wurde von uns Mitte 2020 aufgrund der volkswirtschaftlichen Entwicklungen in der COVID-Krise frühzeitig prognostiziert. Durch den Ukraine-Krieg erhielt die Inflation lediglich zusätzlichen Auftrieb.

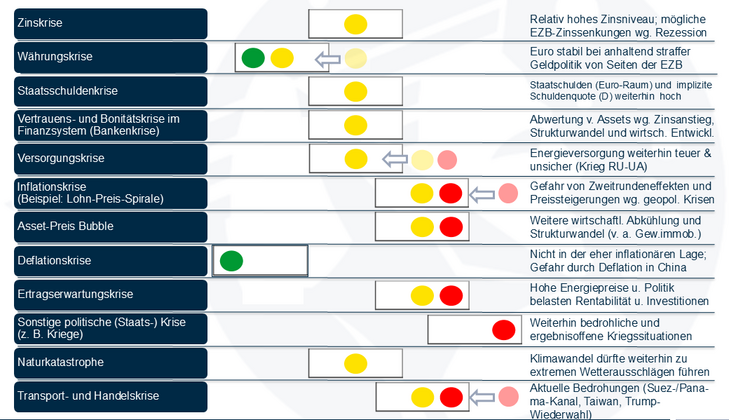

Die nachfolgende Abbildung zeigt den Status der Krisenampel per März 2024 sowie die Veränderungen gegenüber dem Stand per September 2022.

Abb. 02: FVG-Krisenampel per März 2024

Abb. 02: FVG-Krisenampel per März 2024

Auf den ersten Blick zeigt sich eine Verbesserung der Situation gegenüber dem Jahr 2022. Viele Risiken haben sich leicht abgeschwächt. Mit 9 von 12 Krisen im gelben oder gelb-roten Bereich ist das Gefahrenpotenzial jedoch weiterhin hoch. Größte Beachtung sollte insbesondere Ampeln geschenkt werden, die sich von grün auf gelb entwickeln, um bei möglicher weiterer Verschlechterung schnell handlungsfähig zu sein.

In der aktuellen Logik indiziert ein einziger verbliebener roter Ampelstatus eine akute Krise, bedingt durch die anhaltenden und entwicklungsoffenen Kriegssituationen (insbesondere in der Ukraine und in Israel/Gaza). Es ist zu beachten, dass sich durch anstehende Entwicklungen (wie der Präsidentschaftswahl in den USA) die politischen (Staats-)Krisen – trotz roter Ampelschaltung – weiter verschärfen können (wie beispielsweise durch eine Ausweitung des russischen Angriffskriegs aufgrund eines Rückzugs der USA oder durch eine Intensivierung der Konfrontationen USA/China sowie China/Taiwan) (für eine breitere Betrachtung aktueller geopolitischer Risiken sowie eine Darstellung von Möglichkeiten zur Risikoanalyse siehe Suder/Kallmorgen 2022 sowie Otto 2023). Eine Entspannung zeichnet sich derzeit bezüglich der Inflationsentwicklung sowie der Transport- und Handelskrise nur bedingt ab, wobei dies wohl mehr einer allgemeinen Gewöhnung an längere Transportwege geschuldet ist. Beide Krisentypen sind aber weiterhin im kritischen Bereich – Status Gelb bzw. Gelb-Rot – und können zeitnah wieder akut werden. Ebenso bedarf die Entwicklung der Versorgungskrise weiterhin einer kritischen und kontinuierlichen Beobachtung.

Ausschlaggebend für eine mögliche Entspannung ist insbesondere die Verbesserung der vor allem durch die Corona-Pandemie und den Beginn des russischen Angriffskriegs (inkl. der damit einhergehenden Sanktionsmaßnahmen) eingeschränkten Versorgung mit Gütern, Rohstoffen und insbesondere Energieträgern. Da die mittel- bis längerfristige Energieversorgung von Deutschland als eher unsicher einzustufen ist (v. a. bedingt durch eine aus ökonomischer und technologischer Sicht ungewisse schnelle Umsetzbarkeit der Energiewende; eine Analyse der möglichen ökonomischen Auswirkungen der Energiewende bietet Berger et al. 2022; eine Übersicht der mit der Energiewende einhergehenden technischen Herausforderungen ist u. a. Ströbele 2022 sowie Kleinknecht 2015 zu entnehmen) und die nach wie vor im internationalen Vergleich hohen und voraussichtlich weiter steigenden Energiepreise die deutsche Wirtschaft stark belasten (eine Analyse der Auswirkungen der Strompreise auf die deutsche Wirtschaft ist dem Gutachten von Bähr et al. 2023 zu entnehmen), ist eine erneute Verschärfung der Versorgungskrise möglich. Eine weitere Gefahr besteht darin, dass die Versorgungskrise sehr sensibel auf die Entwicklung von politischen (Staats-)Krisen reagiert. Bei einer ungünstigen Entwicklung kann es hier innerhalb weniger Wochen zu substanziellen Einschränkungen in der Güterversorgung kommen (wie beispielsweise bezüglich Chip-Lieferungen aus Taiwan, Rohstoffen aus China; für eine detaillierte Analyse des Anteils deutscher Importe aus China siehe Fremerey/Obst 2022; eine Untersuchung der Wertschöpfungsverflechtung zwischen Deutschland und China bieten Baur/Flach 2022 oder der Versorgung vor allem der Automobilindustrie mit Nickel und Palladium aus Russland).

Der gelbe Status bezüglich einer möglicherweise eintretenden Zinskrise reflektiert weniger die inzwischen auf 3,5% gesenkten, aber im Vergleich zum 15-Jahres-Durchschnitt immer noch hohen EZB-Leitzinsen (in den letzten Monaten sind die Insolvenzen – auch bedingt durch die teure Finanzierung – stark gestiegen), sondern vielmehr die latente Gefahr neuerlicher Zinserhöhungen. Die EZB stellte mit den letzten Entscheidungen klar, dass die Zinswende eingeleitet wurde mit Blick auf die sich entschleunigende Inflation und eine anhaltend schwache Wirtschaftsentwicklung. Der Umstand, dass die Kerninflation weiterhin über dem EZB-Zielniveau liegt, legt nahe, dass es zu einem erneuten Anstieg der Inflationsrate kommen kann – und zwar nicht nur aufgrund aktueller Risikofaktoren wie (weiter) steigender Energie- und CO2-Preise sowie geopolitischer Instabilitäten (wie Kriege oder auch "Geo-Economics", darunter ist die gezielte Ausnutzung wirtschaftlicher Abhängigkeiten bzw. die Anwendung wirtschaftlicher Macht zur Durchsetzung politischer Interessen (der Begriff geht zurück auf Luttwak, 1999, S. 127 ff.)). Zur Bedeutung von Geo-Economics für die wirtschaftliche Entwicklung (inkl. Inflation) und Vermögensanlage siehe Klement 2021.

Auch die (weltweite) demografische Entwicklung trägt zur (langfristigen) inflationären Tendenzen bei. So kommen Goodhart und Pradhan (2020) in ihrer globalen Analyse der zu erwartenden Auswirkungen der demografischen Entwicklung zu der zentralen Schlussfolgerung, dass die globale Nachfrage das Güterangebot übersteigen werde. In Verbindung mit einer zunehmenden Verhandlungsmacht der Erwerbstätigen ergibt sich hieraus ein entsprechender Inflationsdruck. Denn aus der Historie wissen wir, dass bei der Inflation mit gewisser Zeitverzögerung oft Zweitrundeneffekte auftreten: Bedingt durch zeitversetzte Weitergabe erhöhter Finanzierungs- und Herstellungskosten und insbesondere durch gestiegene Lohn- und Gehaltskosten kann es zu weiterhin hohen oder gar erneut steigenden Inflationsraten kommen. Sollten sich derartige Zweitrundeneffekte ergeben, werden die weiteren Entwicklungen stark von der Reaktion der EZB abhängen. Die Lage ähnelt damit dem Stand vor der Pandemie: Einerseits kann argumentiert werden, dass die EZB mit Blick auf die schwache wirtschaftliche Entwicklung und die Gefährdung von Kreditsicherheiten sowie eine teilweise weiterhin hohe Verschuldung vieler Staaten im Euro-Raum kaum mit weiteren Zinserhöhungen bzw. einer Straffung der Geldpolitik reagieren wird. Andererseits führen niedrige Zinsen bei schwächelnder Konjunktur und hoher Inflation zu einer verschärften Stagflation und Währungsverfall (Währungskrise). Dies kann die EZB ebensowenig tolerieren. Sie steht somit vor der Herausforderung, die Inflation zu kontrollieren, ohne die wirtschaftliche Aktivität zu dämpfen. Dies erfordert eine sorgfältige Abwägung ihrer geldpolitischen Maßnahmen. In der Konsequenz bleibt der Ampelstatus bezüglich einer drohenden Inflationskrise mit Gelb-Rot weiterhin in einem kritischen Bereich.

Die Kombination von hoher Inflation und relativ niedrigen Nominalzinssätzen bzw. negativen Realzinssätzen birgt die Gefahr von Währungsabwertungen. Aufgrund der Maßnahmen der EZB zur Inflationsbekämpfung – insbesondere der Zinserhöhungen – konnte die Abwertung des Euro gegenüber dem US-Dollar gestoppt und die Gemeinschaftswährung stabilisiert werden. Der Ampelstatus im Hinblick auf eine Währungskrise hat sich daher im Vergleich zum Jahr 2022 leicht auf Grün-Gelb verbessert. Eine mit Blick auf Rezessionsgefahren in der Euro-Zone erneut expansive EZB-Geldpolitik und weiter sinkende Zinssätze könnten den Zins-Spread zu den USA erneut ausweiten, was den Euro-Wechselkurs unter Druck bringen würde. Umgekehrt könnten durch eine Aufwertung des Euro gegenüber dem US-Dollar die Exporte deutscher Unternehmen unter Druck geraten.

Die seit dem Jahr 2022 deutlich gestiegenen Zinsen führen auch zu höheren Zinsbelastungen in den öffentlichen Haushalten (vgl. Hentze/ Leiß 2023). Staaten mit relativ hoher Schuldenquote (wie Portugal, Belgien, Spanien, Frankreich, Italien und Griechenland) werden durch steigende Zinsen zunehmend in ihren finanziellen Spielräumen eingeschränkt. Obwohl Deutschland mit einer Schuldenquote von rund 65% (im Jahr 2023 in Relation zum Bruttoinlandprodukt) unterhalb des Durchschnitts der Euro-Zone liegt, steht unsere Krisenampel im Hinblick auf eine Staatsschuldenkrise auf Gelb. Dies ist insbesondere darauf zurückzuführen, dass sich die implizite Schuldenquote weiterhin stark erhöht und mittlerweile auf einem bedrohlich hohen Niveau liegt. Explizite Staatsschulden sind heute schon bestehende, also sichtbare Schulden. Die impliziten Staatsschulden sind noch nicht sichtbar. Es handelt sich um "alle durch das heutige Steuer- und Abgabenniveau nicht gedeckten Leistungsversprechen, insbesondere der Sozialversicherungen" (Quelle: www.stiftung-marktwirtschaft.de/wirtschaft/themen/generationenbilanz.html). So kalkulieren die Ökonomen Raffelhüschen, Seuffert und Wimmesberger (2024) für Deutschland eine "Nachhaltigkeitslücke" in Höhe von 497,1 % des Bruttoinlandsprodukts. Die Nachhaltigkeitslücke ergibt sich aus der Addition der expliziten und impliziten Staatsschulden bzw. Schuldenquoten). Somit ist damit zu rechnen, dass die explizite (offiziell ausgewiesene) Schuldenquote in den kommenden Jahren ansteigen kann – u. a. wegen hoher Pensionsverpflichtungen. Die damit einhergehende Gefahr einer Staatsschuldenkrise würde durch eine möglicherweise schwache wirtschaftliche Entwicklung (Stichworte: Deindustrialisierung und Bedrohungen des "Geschäftsmodells Deutschland" (zur "Zukunft des Geschäftsmodells Deutschland" siehe Fuest 2022) und inflationsbedingt steigende Zinsen weiter erhöht.

Die stark gestiegenen Zinsen sind auch ein Grund für eine weiterhin drohende Vertrauenskrise im Finanzsektor. Hans-Werner Sinn (2021, S. 202) weist auf die tragende Bedeutung des durch die EZB zunächst gesetzten niedrigen Zinsniveaus für die positive Entwicklung der Aktienkurse in Deutschland wie folgt hin: "Man sieht deutlich die Dotcom-Blase im Jahr 2000 und die Blase kurz vor dem Lehman-Crash. Doch erkennt man auch, dass die Kurse in der Krise, als die Zinsen immer weiter fielen und schließlich sogar in den negativen Bereich gedrückt wurden, in die Höhe schossen. […] Dieses Phänomen lässt keinen anderen Schluss zu, als dass die treibende Kraft für den Zinsrückgang bei den Zentralbanken lag. […] Wenn die Zinssenkungen nur den Trend zu einer fallenden Ertragskraft mit ihren Zinsen begleitet hätten, hätte es die Aktienhausse während der Krisenjahre nicht geben können". Grundsätzlich führen steigende Zinsen – insbesondere durch eine Erhöhung des (risikolosen) Diskontierungszinssatzes und unter sonst weitestgehend unveränderten Rahmenbedingungen – zu sinkenden (Fundamental-)Werten von diversen Vermögensgegenständen und Kapitalanlagen. Dies kann entsprechende Bewertungskorrekturen in den Bilanzen von Unternehmen und Banken erforderlich machen. Zudem bergen Vermögenspreisrückgänge die Gefahr von sinkenden Besicherungswerten im Rahmen der Kreditvergabe. Vor dem Hintergrund bilanzierungstechnischer und regulatorischer Sachverhalte ist davon auszugehen, dass bisher erst ein Teil der bewertungsinduzierten Abschreibungen bzw. Wertkorrekturen realisiert worden ist (vgl. Buch 2023). Ergänzend zu den zinsinduzierten Vermögensverlusten zeichnen sich derzeit auch noch strukturbedingte Wertverluste ab. So verzeichnen beispielsweise Gewerbeimmobilien in Deutschland seit dem Beginn der Covid-Pandemie im Jahr 2020 einen kontinuierlichen und sich beschleunigenden Wertverlust (vgl. Indikatorensystem zum deutschen Gewerbeimmobilienmarkt der Deutschen Bundesbank (Deutsche Bundesbank (2024), S. 1) sowie die Analyse der Bedeutung von Gewerbeimmobilien für das deutsche Finanzsystem der Deutschen Bundesbank (Deutsche Bundesbank (2022), S. 103 ff.).

Als mögliche Ursache kommt hier – neben Zinssteigerungen und einer wirtschaftlich schwachen Entwicklung – auch eine strukturelle Veränderung der Arbeitsweise in Betracht (Stichworte: Home Office und hybride Arbeitsmodelle) (vgl. Bath/Rieger/Kolodziej 2023). Weitere Abwertungen von Vermögensgegenständen sind auch möglich aufgrund regulatorischer/rechtlicher Verschärfungen (Stichwort: "Stranded Assets"). Unter Stranded Assets sind gemäß dem Finanzstabilitätsbericht 2021 der Deutschen Bundesbank "Anleihen oder Aktien von Unternehmen, die CO2-intensiv produzieren […] [und die bei einem] Politikwechsel zu einer klimaneutralen Wirtschaft stark an Wert verlieren" (siehe Deutsche Bundesbank, 2021, S. 93) zu verstehen. Infolge der hier dargestellten Mechanismen steht auch die Asset-Price-Bubble-Krise auf Gelb. Dabei ist jedoch eine differenzierte Betrachtung verschiedener Asset-Klassen angemessen. Die beispielsweise bei Gleißner (2019) aufgezeigte "Fehlbewertung von Staatsanleihen im Null-Zins-Umfeld" hat sich mit dem Zinsanstieg seit 2022 abgebaut, was aber mit erheblichen Verlusten gerade bei langlaufenden Staatsanleihen verbunden war. Bei den Aktienmärkten zeigen Indikatoren wie das CAPE-Ratio eine weiterhin hohe Bewertung in den USA (speziell bei den Technologie-Unternehmen), aber eine eher moderate Bewertung in Europa.

Insgesamt können sich hieraus perspektivisch signifikante negative Auswirkungen auf die Kreditvergabe und die Stabilität des Finanzsystems ergeben. Ein kritischer Punkt ist dann erreicht, wenn durch den Preisrückgang Kreditsicherheiten nicht mehr gewährleistet sind und es bei Verkäufen zu "Domino-Effekten" kommt – und letztlich auch das Bankensystem bedroht wird ("Finanzmarktvertrauenskrise"). Eine solche krisenhafte Verschärfung ist immerhin so wahrscheinlich, dass sie im Risikomanagement Berücksichtigung finden sollte. Der Ampelstatus bezüglich Vertrauens- und Bonitätskrisen im Finanzsystem wird derzeit dennoch nur auf Gelb gesetzt, da von einer quasi unbegrenzten Bereitschaft der EZB zu Interventionen am Geld- und Kapitalmarkt ausgegangen wird. Diese Annahme basiert insbesondere auf der Aussage "[…] the ECB is ready to do whatever it takes to preserve the euro. And believe me, it will be enough", des ehemaligen Präsidenten der EZB, Mario Draghi, im Rahmen der Global Investment Conference in London im Jahre 2012. Hierdurch ist die EZB gemäß den wissenschaftlichen Grundlagen der Neuen Institutionenökonomik die Gefahr der Etablierung systematischer Fehlanreize (im Sinne eines "Moral Hazard") eingegangen. Genauer betrachtete handelt es sich hierbei um ein durch die EZB ermöglichtes "moralisches Wagnis bei beschränkter Haftung" (Erlei/Leschke/Sauerland 2016, S. 120 ff.). Durch die öffentlich erklärte Bereitschaft der EZB, in wirtschaftlich belastenden Situationen bzw. bei sich abzeichnenden Finanz- und Wirtschaftskrisen quasi in unbegrenztem Ausmaß (innerhalb ihres Mandats) am Geld-, Kapital- und Interbankenmarkt zu intervenieren, wurde mit Blick auf das Eingehen von Risiken ein tendenziell verantwortungsloses bzw. leichtsinniges Verhalten der Banken sowie Teilnehmer am Finanzmarkt begünstigt (vgl. hierzu Weisman 2016, S. 69 ff.). Seit ihrem Bestehen hat die EZB ihr Mandat so weit ausgelegt, dass durch dieses keine wesentlichen Begrenzungen möglicher (weiterer) Interventionen zu erwarten sind (vgl. hierzu ausführlich Sinn 2021, S. 60 ff.).

Die Ertragserwartungskrise – aktuell mit gelb-roter Ampel – ist eine stark psychologisch bedingte Krise. Damit ist sie oft nicht einfach einzuschätzen, da verschiedene diesbezügliche Indikatoren in unterschiedliche Richtungen zeigen können. Aktuell weisen jedoch alle wichtigen Konjunkturbarometer – seien es die von ifo, DIW oder ZEW – eine negative Tendenz auf. Diese Einschätzungen basieren auf der sowohl historisch als auch im internationalen Vergleich schwachen Wirtschaftsentwicklung Deutschlands, die auf eine strukturelle Wachstumsschwäche hinweisen (vgl. International Monetary Fund 2024) sowie einem notwendigen Transformationsprozess mit ungewissem Ausgang (vgl. hierzu ausführlicher die Analysen sowie Argumentationen von Sinn 2023; Fuest 2022 sowie der Deutschen Bundesbank 2021, S. 83 ff. sowie Deutsche Bundesbank 2023, S. 93 ff.), der die Zukunftserwartungen negativ beeinflusst.

Der Ampelstatus des Krisentyps Naturkatastrophe bleibt auf Gelb. Es ist davon auszugehen, dass der Klimawandel weiterhin die Wahrscheinlichkeit des Auftretens extremer Wetterereignisse erhöht. Die Risikoforschung zeigt allerdings, dass trotz der zunehmenden Häufigkeit von Extremwetter-Ereignissen die durch diese verursachten Schäden, sowohl die monetären als auch der Verlust von Menschenleben, weiter rückläufig ist.

Mit Schäden bezogen auf das BIP von ca. 0,2% (global) sind Extremwetter-Ereignisse aus globaler Perspektive zumindest bisher eine eher geringe wirtschaftliche Belastung. Zu betonen ist jedoch, dass in naher Zukunft durchaus Sturmfluten, Wirbelstürme oder Überschwemmungen denkbar sind, die für sich allein genommen bereits eine sehr starke regionale oder vielleicht sogar globale Auswirkung auf die gesellschaftliche und ökonomische Entwicklung haben können. Derartige Extremwetter-Ereignisse gewinnen damit, neben Naturkatastrophen wie Erdbeben und Vulkanausbrüchen, als Risikofaktoren an Bedeutung (vgl. Ord 2020, S. 74 ff. sowie Roubini 2022, S. 277 ff.).

Fazit und Implikationen

Obwohl es auf den ersten Blick den Anschein nimmt, dass aktuell über alle Krisentypen hinweg die Bedrohung abgenommen hat, so ist dies bei näherem Hinsehen nur bedingt der Fall. Neben der weiterhin kriegsbedingt sehr kritisch zu beurteilenden Gefahr einer politischen (Staats-)Krise zeigen die Ampeln der meisten anderen Krisentypen einen gelben bzw. gelb-roten Status an und signalisieren damit den drohenden Eintritt weiterer akuter Krisensituationen. Die Gesamtschau der Risikopotenziale zeigt, dass sich die Unternehmen in Deutschland in einer Zeit "multipler Krisen" befinden. So kommen Steffestun et al. (2022, S. 3) ebenfalls zu der Schlussfolgerung: "Multiple, miteinander verwobene Krisen stellen bereits zu Beginn des 21. Jahrhunderts den Normalzustand dar: sei es die Finanz- und Wirtschaftskrise 2007/2008, die Staatsschulden- und Eurokrise 2010, anhaltende Armutskrisen nicht nur im Globalen Süden, die Migrationskrise 2015, die Krise der liberalen Demokratie durch wachsenden Rechtspopulismus, die Corona-Krise seit Beginn des Jahres 2020 oder die Klimakrise als Inbegriff eines Dauerkrisenzustands, um nur einige Beispiele zu nennen. Der Dauerkrisenzustand beschreibt die bemerkenswerte Verdichtung von Disruptionen gewohnter gesellschaftlicher Praktiken, die Gesellschaften vor existenzielle Richtungsentscheidungen stellen, und dies über einen längeren Zeitraum hinweg". Für die Zukunft sind erneut ansteigende Inflationsraten und damit verbundene hohe Zinsen nicht auszuschließen. Allein schon diese mögliche Entwicklung kann zum Eintritt gravierender Folgekrisen führen. Politische Veränderungen (beispielsweise im Falle einer Wiederwahl von Donald Trump in den USA) könnten Handelskonflikte auslösen und die zu erwartenden Spannungen zwischen USA und China insbesondere Unternehmen in Deutschland weiter unter Druck setzen. Die derzeitige und für die nähere Zukunft zu erwartende Risikoexposition ist demnach deutlich kritischer als noch im Jahr 2016.

Es ist davon auszugehen, dass in den kommenden Monaten der Gesamtumfang der Risiken, denen die Unternehmen in Deutschland ausgesetzt sind, maßgeblich durch geopolitische und volkswirtschaftliche Faktoren bestimmt sein wird. Eine intensive und möglichst frühzeitige Auseinandersetzung mit diesen Risiken und den jeweiligen unternehmensspezifischen Handlungsmöglichkeiten ist daher anzuraten. Grundsätzlich empfiehlt sich die Analyse der volkswirtschaftlichen und geopolitischen Risiken im Kontext der regelmäßig geforderten Aktualisierung des Risikoprofils eines Unternehmens. So sind insbesondere mit dem Inkrafttreten des Unternehmensstabilisierungs- und -restrukturierungsgesetzes (StaRUG) zu Beginn des Jahres 2021 Unternehmen dazu angehalten, fortlaufend die Entwicklung und v. a. finanzielle Bedeutung aller Risiken mit Blick auf eine mögliche Bestandsgefährdung zu überwachen (vgl. § 1 StaRUG). Ein so verstandenes strategisches Risikomanagement dient der Verbesserung der Zukunftsfähigkeit des Unternehmens als Ganzes, wie die empirische Studienlage klar belegt (siehe Gleißner/Günther/Walkshäusl 2022).

Mit Blick auf die z. T. substanziellen Auswirkungen von Krisen auf die finanzielle Entwicklung von Unternehmen liegt die Vermutung nahe, dass in der Vergangenheit Hinweise der Krisenforschung auf bestandsgefährdende Risiken sowie die Entwicklung entsprechender Frühwarnindikatoren nicht immer hinreichend beachtet worden sind. Wir hoffen, dass mit der vorliegenden Aktualisierung der FVG-Krisenampel ein Beitrag geleistet werden kann, dass sich Unternehmen frühzeitig und angemessen auf die Unwägbarkeiten künftiger Entwicklungen im Sinne einer robusten Strategie vorbereiten können (Ansatzpunkte zur Realisation einer robusten Unternehmensstrategie bietet das "QScore-Konzept" (vgl. Gleißner/Weissman 2024); S. 3 ff.).

Weitere Informationen zur aktuellen Krisenlage können angefordert werden unter info@futurevalue.de.

Autoren

Prof. Dr. Dr. h.c. Ulrich Blum

ITEL – Deutsches Lithiuminstitut GmbH (Geschäftsführer) und

Center for Economics of Materials Martin-Luther-Universität Universität Halle-Wittenberg

Endre Kamaras

FutureValue Group AG (Partner),

Leiter Softwareentwicklung

Prof. Dr. Werner Gleißner

FutureValue Group AG (Vorstand),

TU Dresden (BWL, insb. Risikomanagement)

Dr. Matthias Holzamer

Senior Partner Roland Berger

Prof. Dr. Thilo Grundmann

Duale Hochschule Baden-Württemberg Stuttgart

Quellenverzeichnis sowie weiterführende Literaturhinweise:

- Bähr, C./Goecke, H./Lang, T./Küper, M./Schaefer, T. (2023): Transformationspfade für das Industrieland Deutschland: Industrie unter Spannung – Deutsche Strompreise im internationalen Vergleich, Gutachten in Zusammenarbeit mit dem Bundesverband der deutschen Industrie (BDI) und der Unternehmensberatung Boston Consulting Group (BCG), Köln/Berlin/München.

- Bath, J./Rieger, K./Kolodziej, V. (2023): Herausforderungen hybrider Arbeitsmodelle in KMU im Vergleich zu Großunternehmen, in: Zeitschrift für Arbeitswissenschaft, Band 77, S. 593-608.

- Baur, A./Flach, L. (2022): Deutsch-chinesische Handelsbeziehungen – Wie abhängig ist Deutschland vom Reich der Mitte?, in: ifo Schnelldienst, 4/2022, S. 56-65.

- Berger, R./Fuest, C./Sinn, H.-W./Theis, C./Wacker, P.-A. (2022): Wohlstand in Gefahr – Für eine neue Strategie in der Energiepolitik, in: ifo Schnelldienst, 12/2022, S. 3-7.

- Buch, C. (2023): Eingangsstatement anlässlich der Vorstellung des Finanzstabilitätsberichts 2023 der Deutschen Bundesbank, 1 Die Effekte des Zinsanstiegs sind noch nicht vollständig eingetreten, Deutsche Bundesbank, Frankfurt am Main, Online: https://www.bundesbank.de/de/presse/reden/eingangsstatement-anlaesslich-der-vorstellung-des-finanzstabilitaetsberichts-2023-der-deutschen-bundesbank-918772#tar-1 (abgerufen am 25.09.2024).

- Deutsche Bundesbank (2021): Finanzstabilitätsbericht 2021, Klimapolitik und Finanzstabilität, Frankfurt am Main.

- Deutsche Bundesbank (2022): Finanzstabilitätsbericht 2022, Gewerbeimmobilien und das deutsche Finanzsystem, Frankfurt am Main.

- Deutsche Bundesbank (2023): Finanzstabilitätsbericht 2023, Sonderkapitel: Risiken aus dem Strukturwandel am Beispiel der Dekarbonisierung der Wirtschaft, Frankfurt am Main.

- Deutsche Bundesbank (2024): Indikatorensystem Gewerbeimmobilienmarkt, Deutscher Gewerbeimmobilienmarkt, 19.02.2024, Frankfurt am Main, Online: https://www.bundesbank.de/de/statistiken/indikatorensaetze/indikatorensystem-gewerbeimmobilienmarkt/indikatorensystem-zum-gewerbeimmobilienmarkt-775486 (abgerufen am 25.09.2024).

- Draghi, M. (2012): Verbatim of the remarks made by Mario Draghi, Speech by Mario Draghi, President of the European Central Bank at the Global Investment Conference in London 26 July 2012, EZB, Frankfurt am Main, Online: https://www.ecb.europa.eu/press/key/date/2012/html/sp120726.en.html (abgerufen am 25.09.2024)

- Erlei, M./Leschke, M./Sauerland, D. (2016): Institutionenökonomik, Stuttgart.

- Fremerey, M./Obst, T. (2022): Globalisierungskrise: Welche Abhängigkeiten bestehen bei kritischen Gütern und Rohstoffen aus China, in: IW-Kurzbericht 48/2022, Institut der deutschen Wirtschaft, Köln.

- Fuest, C. (2022): Die Zukunft des Geschäftsmodells Deutschland, in: ifo Schnelldienst 9 / 2022, S. 3-7.

- Gleißner, W. (2019): Vermögensillusion: Preis-Wert-Verhältnis (P/W), Blasen und das unterschätzte Risiko von Kapitalanlagen im Niedrig-Zins-Umfeld, in: Corporate Finance, Heft 07-08 vom 29.07.2019, S. 223-233.

- Gleißner, W. (2020): Die Corona-Krise: Fakten, Prognosen und Risiken, in: Corporate Finance, Heft 05-06/2020, S. 121 – 130

- Gleißner, W. (2022): Grundlagen des Risikomanagements, 4. Auflage, München

- Gleißner, W. (2023): Klimawandel – Zur Unterscheidung von Fakten, Analysen und Prognosen in Umweltpolitik und Rechtsprechung, in: ZfU – Zeitschrift für Umweltpolitik & Umweltrecht, Heft 4/2023, S. 415 – 445

- Gleißner, W./Günther, T./Walkshäusl, C. (2022): Financial sustainability: measurement and empirical evidence, in: Journal of Business Economics, Vol. 92, No. 3, S. 467–516

- Gleißner, W./Haarmeyer, H. (2024): StaRUG: Auswirkungen auf Risikomanagement und den Weg zu Restrukturierung & Sanierung, in: ZInsO, Nr. 5, S. 173 – 177.

- Gleißner, W./Kamaras, E. (2020a): Volkswirtschaftliche Risiken und deren betriebswirtschaftliche Konsequenzen (Teil 1): Grundlagen, in: Der Betrieb vom 17.08.2020, Heft 33, S. 1689 – 1695.

- Gleißner, W./Kamaras, E. (2020b): Volkswirtschaftliche Risiken und deren betriebswirtschaftliche Konsequenzen (Teil 2): Von der Corona-Krise über die Staatsschulden- zur Inflationskrise?, in: Der Betrieb vom 24.08.2020, Heft 34, S. 1745-1753.

- Gleißner, W./Kamaras, E./Blum, U. (2022): Ukraine-Krieg und Energiekrise. Lange bekannte Risiken führen zu mehr Krisen, 02.10.2022, https://www.risknet.de/themen/risknews/lange-bekannte-risiken-fuehren-zu-mehr-krisen/ (abgerufen am 25.09.2024).

- Gleißner, W./Lienhard, F./Kühne, M. (2021): Neue gesetzliche Anforderungen an das Krisen- und Risikofrüherkennungssystem: Implikationen des StaRUG, in: Zeitschrift für Risikomanagement, Heft 2/2021, S. 32-40.

- Gleißner, W./Weissman, A. (2024): Das zukunftsfähige Familienunternehmen. Mit dem QScore zu Unabhängigkeit, Resilienz und Robustheit, in der Reihe essentials erschienen, Springer Gabler Wiesbaden, https://link.springer.com/book/10.1007/978-3-658-42787-0.

- Goodhart, C./Pradhan, M. (2020): The Great Demographic Reversal: Ageing Societies, Waning Inequality, and an Inflation Revival, Cham.

- Grundmann, Th. (2023): Transformationsfinanzierung: Finanzierung und Wahrung der Bonität in komplex-ungewissen Transformationsprozessen, Springer Berlin.

- Grundmann, Th./Gleißner, W. (2023): Transformation Scorecard: Wirksam handeln in der nachhaltigen und digitalen Unternehmenstransformation, Springer Berlin.

- Hentze, T./Leiß, J. (2023): Gründe für den starken Anstieg der Zinsausgaben beim Bund, in: IW-Kurzbericht, Nr. 75, Köln.

- International Monetary Fund (2024): World Economic Outlook Update, Washington, D.C.

- Kleinknecht, K. (2015): Risiko Energiewende – Wege aus der Sackgasse, Berlin.

- Klement, J. (2021): Geo-Economics: The Interplay between Geopolitics, Economics, and Investments, CFA Institute Research Foundation, Charlottesville.

- Luttwak, E. (1999): Turbo-Capitalism: Winners and Losers in the Global Economy, New York

- Nickert, A./Nickert, C. (2021): Früherkennungssystem als Instrument zur Krisenfrüherken-nung nach dem StaRUG, in: GmbHR, Heft 08/2021, S. 401-413.

- Ord, T. (2020): The Precipice – Existential Risk and the Future of Humanity, New York.

- Otto, M.-F. (2023): Management politischer Risiken – Grundlagen und Werkzeuge für die unternehmerische Praxis, Wiesbaden.

- Raffelhüschen, B./Seuffert, S./Wimmesberger, F. (2024): Ehrbarer Staat? Fokus Migration: Zur fiskalischen Bilanz der Zuwanderung, Argumente zu Marktwirtschaft und Politik Nr. 173, Stiftung Marktwirtschaft, Berlin.

- Roubini, N. (2022): Megathreats – 10 Bedrohungen unserer Zukunft – und wie wir sie überleben, München.

- Sinn, H.-W. (2021): Die wundersame Geldvermehrung – Staatsverschuldung, Negativzinsen, Inflation, Freiburg.

- Sinn, H.-W. (2023): Ein Plädoyer gegen Alleingänge in der Klimapolitik, in: Frankfurter Allgemeine Zeitung, 24. August 2023, Nr. 196, S. 19.

- Sonnenfeld, J. A./Tian, S./Sokolowski, F./Wyrebkowski, M./Kasprowicz, M. (2022): Business Retreats and Sanctions Are Crippling the Russian Economy – Measures of Current Economic Activity and Economic Outlook Point to Devastating Impact on Russia, Yale University.

- Steffestun, T./Handtke, H./Schröder, L.-M./Hedtke, R. (2022): In Krisen aus Krisen lernen – zur Einführung, in: Schröder, L.-M./Handtke, H./Steffestun, T./Hedtke, R. (Hrsg.): In Krisen aus Krisen lernen – Sozioökonomische Bildung und Wissenschaft im Kontext sozialökologischer Transformation, Wiesbaden.

- Ströbele, W. (2022): Energiewende einfach erklärt – Von guten Absichten und unbequemen Fakten, Wiesbaden.

- Suder, K./Kallmorgen, J. F. (2022): Das geopolitische Risiko – Unternehmen in der neuen Weltordnung, Frankfurt am Main.

- Weisman, S. R. (2016): The Great Tradeoff – Confronting Moral Conflicts in the Era of Globalization, Washington, D.C.