Die aktuell andauernde Verunsicherung an den Finanzmärkten infolge der US-Subprime-Krise stellt die etablierten Prioritäten und Instrumente des Risikomanagements auf den Prüfstand. Unter normalen Marktbedingungen nicht im Fokus stehende Risikoarten rücken in den Mittelpunkt. "Anfang Oktober waren wir froh, dass es nicht schlimmer gekommen war, und jetzt wissen wir, dass es noch schlimmer kam", äusserte Andreas Peter auf dem siebten Experten-Forum seines Beratungsunternehmens am 15.11. in Frankfurt am Main. Die Veranstaltung unter dem Titel "Risikomanagement im Stresstest" verdeutlichte, dass zukünftig den Risiken der "zweiten Reihe" und auch den nicht monetär fassbaren Risikofaktoren höhere Aufmerksamkeit gezollt werden muss.

Mit Gerd Oliver Golz, Leiter Liquiditätsrisiko-Controlling der DZ BANK AG, und Thomas von Lüpke, Leiter der Bankenanalyse Deutschland von Fitch Ratings, adressierten zwei Referenten die speziell mit Liquiditätsrisiken einhergehenden Herausforderungen. Golz stellte in seinem Vortrag die Entwicklung der Methoden und Verantwortlichkeiten in der Liquiditätsrisikoüberwachung der DZ BANK vor. Neben der Vorstellung des Liquiditätsrisikomodells und der eingesetzten Stresstests betonte er die Bedeutung der Funktionstrennung zwischen Steuerungs- und Überwachungsfunktion sowie einer sauberen Risikoabgrenzung. So wird das Liquiditätsrisiko primär nicht als Verlustrisiko, sondern als Fortbestandsrisiko verstanden, das folglich keiner Kapitalunterlegung bedarf und, anders als bei den anderen Risikoarten, eine tägliche Risikotragfähigkeitsanalyse auf Cashflow-Ebene erfordert. "Wir müssen uns angewöhnen, ständig über den Tellerrand hinaus zu schauen, und wir sollten damit leben lernen, dass eine breite, vollständige Liquiditätsrisikoabbildung meist wichtiger als Methodentiefe in Einzelpunkten ist."

Rating durch interne Systeme verbessern

Demgegenüber setzte sich Thomas von Lüpke mit der aktuellen öffentlichen Kritik an Ratings als etabliertem Instrument des Risikomanagements auseinander und analysierte die bestehenden Möglichkeiten und Grenzen der Analyse des Liquiditätsrisikos anhand der Fallbeispiele IKB und SachsenLB und den Einfluss der Liquidität auf das Rating. Gute interne Systeme zur Messung und Steuerung der Liquidität haben seiner Auffassung nach einen positiven Einfluss auf die Liquiditätseinschätzung von Rating-Agenturen, "ebenso plausible Notfallpläne, die auch wirklich umsetzbar erscheinen." Er verwies aber auch darauf, dass nicht alles planbar sei. "Das Szenario, das in den vergangenen 12 Wochen eingetreten ist, hatte uns zuvor keine deutsche Bank vorgestellt."

Reputationsrisiko weithin unterschätzt

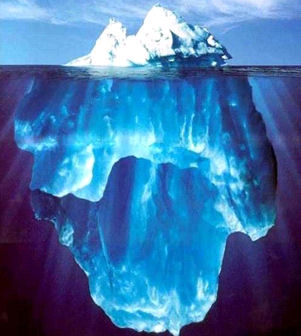

Frank Romeike, Vorstand der Risk Management Association und Geschätsführer der RiskNET GmbH, wies darauf hin, dass das Reputationsrisiko eine weithin unterschätzte Risikoart sei. "Unsichtbare" zentrale Werttreiber wie Reputation, Marke oder Mitarbeiter-Know-how sind nach seiner Einschätzung in vielen Unternehmen bis heute nur unzureichend geschützt. Wie bei einem Eisberg seien 90 Prozent der Vermögenswerte nicht direkt erfahrbar, die klassischen Instrumente befassten sich aber nur mit den sichtbaren 10 Prozent. Hier gelte es, umzusteuern. Dabei sei vor allem das Bewusstsein für schwache Signale zu schärfen.

"Und bleiben Sie pragmatisch: Hier gibt es kaum Daten, die mit vernünftigem Aufwand quantifizierbar sind. Besser, Sie konzentrieren sich gleich auf adäquate Gegenmassnahmen für den Fall der Fälle."