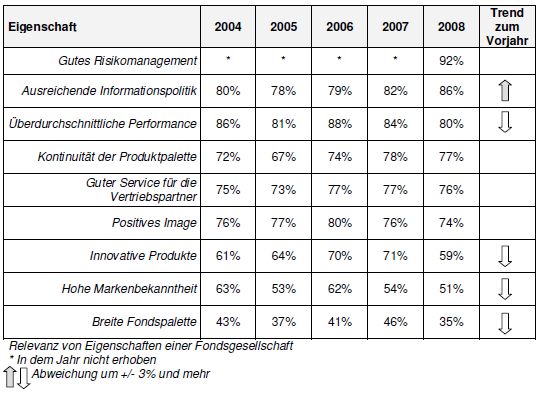

Die Finanzkrise hat bei den unterschiedlichen Käufern von Investmentfonds zu einer Verschiebung der Erwartungen an Fondsgesellschaften geführt. Das zeigt eine im Auftrag der Investmentgesellschaften BlackRock, Fidelity, Franklin Templeton Investments, Invesco, J.P. Morgan Asset Management, Robeco und Threadneedle durchgeführten Studie, die seit 2004 jährlich die Einstellungen der verschiedenen Vertriebspartner von Investmentgesellschaften misst. So waren 2008 für 92 Prozent der Befragten ein gutes Risikomanagement und eine ausreichende Informationspolitik die wichtigsten Kriterien bei der Anlageentscheidung. Erst danach folgte eine überdurchschnittliche Performance mit einer Relevanz von 80 Prozent. 2007 war die Performance mit 84 Prozent noch das wichtigste Auswahlkriterium. Die Kontinuität in der Produktpalette (77 Prozent), ein guter Service für die Vertriebspartner (76 Prozent) und ein positives Image (74 Prozent) der Investmentgesellschaften waren im Vergleich zum Vorjahr nahezu unverändert wichtig.

Deutliche Abschläge machten die Vertriebspartner dagegen bei innovativen Produkten. Nur noch 59 Prozent der Vertriebpartner messen dem eine hohe Bedeutung zu. Das waren 12 Prozent weniger als 2007. Eine breite Produktpalette sind nur noch für 35 Prozent und damit für 11 Prozent weniger entscheidend. Eine hohe Markenbekanntheit fordert mit 51 Prozent immer noch jeder zweite Befragte. "Die Ergebnisse zeigen sehr deutlich die Auswirkungen der Finanzkrise. Private und institutionelle Fondsanleger fordern deutlich mehr Transparenz und weniger Risiko. Banken, unabhängige Finanzberater und Vermögensverwalter müssen sich darauf einstellen und erwarten von den Fondsgesellschaften, mit denen sie kooperieren, eine entsprechende Unterstützung", unterstreicht Clemens Sommer, Geschäftsführer von Creative Analytic 3000, der die Studie bereits zum fünften Mal durchgeführt hat. Zwar erfüllen die Fondsgesellschaften die Anforderungen ihrer Vertriebspartner nach deren Einschätzung sehr gut. An einigen Stellen sehen sie jedoch noch Nachholbedarf. "Besonders deutlich wird dies bei den aktuell so wichtig erachteten Aspekten Risikomanagement und Informationspolitik. Hier wünschen sich die Befragten, dass die Fondsgesellschaften ihre Anforderungen besser erfüllen", so Sommer. "Dank dieser offenen Einschätzung der Befragten ist es den Fondsgesellschaften möglich, ihre Beratungs- und Angebotsqualität sowie Veränderungen im Markt zu evaluieren. Dass viele der Investmentgesellschaften bereits zum fünften Mal in Folge an der Studie teilnehmen, zeigt, dass sie großes Interesse daran haben, den Anforderungen ihrer Vertriebspartner gerecht zu werden", erklärt Sommer.

Hintergrundinfo Studie

- Die Gemeinschaftsstudie "Die Multiplikatoren verstehen", wurde bereits zum fünften Mal erstellt. In ihr werden Finanzvermittler, Freien Vermögensverwalter, Anlageberater aus Banken und Sparkassen sowie Dachfondsmanager über ihre Einstelllungen zu verschiedenen Investmentgesellschaften befragt.

- Stichprobe: 455 Vertreter der verschiedenen Vertriebspartner: Die Zusammensetzung erhebt keinen Anspruch auf Repräsentativität der Ergebnisse hinsichtlich der Grundgesamtheit. Jedoch ist jeder einzelne ausgewählte Gesprächspartner repräsentativ für die jeweilige Zielgruppe.

- Zielsetzung: Die kumuliert ausgewerteten Aussagen liefern praxisbezogene und umsetzbare Erkenntnisse für Marketing und Vertrieb.

- Frequenz: Kontinuierliche im Jahresrhythmus durchgeführte Befragung

- Befragung: Telefoninterviews im Zeitraum vom 12. September bis 2. November 2008. Das Interview selbst fand als ad hoc Gespräch (direkt bei Anruf) statt oder wurde zuvor terminiert. Im Durchschnitt dauerte ein Interview 29 Minuten.

Kommentare zu diesem Beitrag

Rendite, Risiko und Verfügbarkeit des investierten Geldes (Liquidität) sind das magische Dreieck jeder Kapitalanlage. Hohe Renditen können meist nicht ohne das Eingehen eines höheren Risikos erreicht werden und auch eine hohe Liquidität geht zu Lasten der Rendite. Zum Zweiten sollten nicht alle Eier in einen Korb gelegt werden. "Ein gutes Portfolio […] ist mehr als eine lange Liste von Wertpapieren […] Es ist eine ausbalancierte Einheit, die dem Investor gleichermaßen Chance und Absicherung unter einer Vielzahl von möglichen Entwicklungen bietet. Der Anleger sollte daher auf ein integriertes Portfolio hinarbeiten, das seinen individuellen Erfordernissen Rechnung trägt." Das Zitat stammt von Harry M. Markowitz.