Aus aktuellem Anlass und aufgrund der Resonanz auf meine Beiträge der letzten beiden Wochen (…denn Sie wissen nicht, was Sie tun und Bitcoin und Tesla als Symbole der Tulpenmanie 2.0?) möchte ich nochmals etwas tiefer in die Thematik der aktuellen Entwicklungen an der Börse, insbesondere im Zusammenhang mit den Youngstern um das Reddit-Forum Wallstreetbets eingehen und die besondere Relevanz und Erkenntnisse für das Risikomanagement in Form von fünf Thesen zusammenfassen.

Wenn Shorties gegrillt werden

Melvin Capital ist eine US-amerikanische Investment-Management-Firma mit einem verwalteten Vermögen im Januar 2021 von 12,5 Mrd. EUR. Über viele Jahre hinweg machte das Unternehmen insbesondere durch Short Sales immense Gewinne. Das Konstrukt von "Shorts" ist dabei wie folgt: ein Investor leiht sich die Aktien, verkauft sie, und hofft, sie später deutlich billiger zurückkaufen zu können, wenn der Kurs gefallen ist. Meistens setzt sich durch den großvolumigen Verkauf eine Abwärtsspirale in Gang, sodass der zukünftige Rückkauf von einem dann deutlich niedrigeren Marktwert profitiert. Die Differenz zwischen Verkaufswert heute und zukünftigem Ankaufswert streicht der Shortseller als Gewinn ein.

Fokus auf Gamestop

Das Schicksal von Gamestop schien besiegelt: die Aktie fiel von knapp 57 USD Ende 2015 auf unter 4 USD Mitte 2019. Die größte Einzelhandelskette für Computerspiele und zugehörige Hardware schien dem Tode geweiht: in einer Reihe mit den vielen Einzelhändlern, deren Geschäftsmodelle der Onlinekonkurrenz nicht mehr standhalten konnten. Außerdem wurden immer wieder Beschwerden über den schlechten Service in den einschlägigen Gamer-Kreisen laut. Warum sollte also noch jemand daran interessiert sein, sich Aktien in nennenswertem Umfang dieses Unternehmens ins Depot zu legen? Zumal der Umsatz im 2. Quartal 2020 um 27% einbrach!

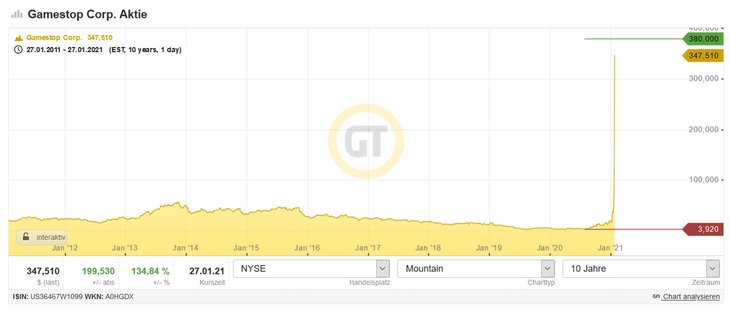

Abb. 01: Kursentwicklung Gamestop Corp. Aktie

Abb. 01: Kursentwicklung Gamestop Corp. Aktie

Der Eintritt einer neuen Gruppe von Tradern: R/Wallstreetbets

Für einige Zeit fristete das Reddit-Forum Wallstreetbets ein Nischendasein und war nur einer begrenzten Anzahl an Youngstern – vornehmlich in den USA – bekannt. Dies änderte sich jedoch mit der Zeit schlagartig.

Die mittlerweile über 4 Millionen Mitglieder (nicht gezählt sind die inaktiven "Leser") bezeichnen sich selbst wahlweise als "Autisten" oder "Degenerierte" und haben das Ziel vor Augen: "Tendies". Hiermit sind keine Hähnchensticks gemeint, sondern der schnöde Mammon. Mit eben diesem wird regelmäßig in Form von Screenshots der aktuellen Depotbewertung geprahlt. Zahlreiche Meldungen, wonach der Studentenkredit oder eine Hypothek auf das Haus "all in" in einzelne Werte gesteckt wurden, verstärken dies noch weiter.

Die Mitglieder inszenieren sich dabei als abgehängte und unsoziale Kellerkinder, die sich von der Wallstreet und allgemein dem Establishment das zurückholen wollen, was diese selbst am meisten liebt: das Geld. Über die Zeit wurden dabei die unterschiedlichsten Werte gehypt. Kodak oder Hertz wurden gepusht, obwohl die Unternehmen längst pleite waren. Getreu dem Motto: Gier frisst Hirn wurde alles auf den kurzfristigen Erfolg ausgerichtet.

Wenn die Kids flügge werden

Mit jedem Gewinn aus den riskanten Wetten stieg wiederum der Einsatz bei weiteren Titeln und immer mehr weitere Interessenten wollten auf den Zug aufspringen. Eine Mischung aus Confirmation Bias und Mitläufer-Effekt entwickelte dabei einen immens hohen Sog.

Wie die Spekulation mit Gamestop ausgeht, wird sich in einigen Tagen, Wochen oder Monaten zeigen. So ganz genau kann man das nicht prognostizieren. Was sich allerdings unter Garantie zeigt: die Marktregeln müssen neu geschrieben werden. Ein User schrieb dabei sehr passend, dass 3 Jahre Studium mit 150.000 USD an Studiengebühren durch die Entwicklungen bei Gamestop (GME) völlig auf den Kopf gestellt wurden. Passenderweise gibt es dazu auch zahlreiche Screenshots von Studenten, die ihre Studiengebühren Dank der Gewinne aus den GME-Spekulationen überhaupt erst bezahlen konnten.

Es dürfte wohl die erste Situation in dieser Größenordnung sein, bei der sich eine Gruppe von Individuen zu einer konzertierten Aktion zusammengeschlossen hat. Die Gruppe von R/Wallstreetbets gleicht also keinem anarchischen Mob – obwohl man dies bei einigen Kommentaren und Memes denken könnte – sondern vielmehr einem koordinierten Schwarm. Ähnlich gefräßig wie Heuschrecken. Dabei war dieser negativ besetzte Begriff über Jahre hinweg stets den großen Hedgefonds vorenthalten…

Angefacht durch einen Twitter-Post eines ihrer Idole, des Tesla-Gründers Elon Musk, der häufig ehrfürchtig "Papa Elon" genannt wird, stieg die Aktie nachbörslich um weitere 42%. Funfact dabei: der momentan reichste Mann der Welt kennt sich sehr gut mit Short-Attacken aus, denn auch Tesla war sehr lange ein Hauptziel von Shortattacken und stand mehrfach kurz vor der Insolvenz – viele der WSB-Kids sammelten ihre ersten Erfahrungen und Gewinne mit Tesla-Aktien bzw. Optionen. Tesla war quasi die Basis für ihren Start zum Mond – oder im WSB-Jargon: #yolo, #up to the moon ???? bzw. mittlerweile auch gerne genommen: #up to pluto ????.

Marktgleichgewichte ändern sich

Es werden dabei immer wieder Rufe laut, dass R/Wallstreetbets Kursmanipulation betreibe. Auch die Biden-Administration "beobachtet die Situation", genauso die Börsenaufsicht SEC bzw. in Deutschland die BaFin. Hierüber lässt sich trefflich streiten. Sicherlich werden zahlreiche Kurse nach oben getrieben – sei es nun Gamestop oder weitere wie AMC (eine amerikanische Kinokette, die aufgrund von Corona zwar geschlossen ist, der Aktienkurs aber trotzdem ein Feuerwerk abbrennt), Nokia, Blackberry oder andere Titel. Oder völlig abgedreht: der Kurs der insolventen Videotheken-Kette Blockbuster, der von 0,01 USD innerhalb 24 Stunden auf 0,16 USD katapultiert wurde. Allen ist gemein, dass sich die Kursentwicklung nicht oder nur sehr schwer mit den Fundamentaldaten erklären lässt. Dies ist eine große Parallele zur Tulpenmanie in Holland im Jahr 1637.

Was in diesem Zusammenhang aber wohl ebenfalls unbestritten sein durfte: auch die Hedgefonds, die aktuell gegrillt werden (Melvin Capital musste vor einer Woche – bei einem damaligen Kurs der GME-Aktien von knapp 50 USD – aufgrund von Quartalsverlusten durch die Hedgefonds Citadel und Point 72 mit 2,8 Mrd. USD gestützt werden), betreiben bzw. betrieben Kursmanipulationen mit ihren ungedeckten Leerverkäufen. Gemäß EU-Leerverkaufs-Verordnung sind in der EU ungedeckte Leerverkäufe in Aktien grundsätzlich verboten.

Mit Gamestop kassierten die "Shorts" jahrelang ab. Von knapp 50 US-Dollar im Jahr 2013 fiel der Kurs bis zum Sommer 2019 auf knapp drei Dollar. Doch nun scheint sich das Blatt zu wenden. Denn gemäß Daten von S3 Partners sind 139,57% der frei verfügbaren Aktien geshortet bzw. der Zinssatz auf die Shortpositionen beläuft sich auf 31%.

Erstmals wurde schon vor knapp 2 Jahren bei WSB die Aktie von GME diskutiert. Damals ging es um eine Anmerkung eines Nutzers, wonach die Barbestände unterschätzt und die Aktie des Unternehmens unterbewertet sei. Danach passierte allerdings wenig. Mitte 2019 kam dann wieder mehr Fahrt rein, als der Hedgefonds-Manager Michael Burry bei GME einstieg und forderte, dass der Konzern mit seinem Cash eigene Aktien zurückkaufen solle. Daraufhin verdoppelte sich der Kurs und die ersten WSB-Mitglieder präsentierten stolz ihre "Tendies". Mit dem Ziel eines Shortsqueezes vor Augen entwickelt sich immer mehr ein Kampf der Wallstreet-Wetter gegen das Establishment. – Viele Mitglieder rufen nun schon aberwitzige Kursziele von mehreren Tauschend USD aus, da die Shortseller ja ihre Positionen "um jeden Preis" schließen müssen. Gepaart mit lustigen Memes werden fast minütlich neue Posts getätigt, in denen dem Motto "Never sell, never surrender" gepaart mit den Emojis ? ? folgend die Oldschool-Investmentsprofis mit Hohn und Spott übersäht werden. Eine Frage lautete beispielsweise, ob man denn heute schon einen Milliardär ausgeraubt" hätte.

Lessons Learned für das Risikomanagement

All die Entwicklungen, die aller Voraussicht nach noch längst nicht abgeschlossen sind, bergen ein immenses "Game-Changer-Potenzial". Schließlich hat die Generation der Milliennials bisher noch keine großen Krisen an der Börse erlebt, weder die Dotcom-Blase, den neuen Markt oder die Subprime-Krise und auch die Politik des ultralockeren Zentralbankgelds sorgt weiterhin für einen nahezu ungebremsten Zustrom von Liquidität. All dies zusammen kann sich zu einer toxischen Mischung entwickeln, deren genauer Ausgang nicht absehbar ist.

Das einzige was jetzt schon klar ist: die gängigen Marktgesetze, die sich über die Jahrzehnte als relativ stabil erwiesen haben, gelten nicht mehr. Fundamentaldaten scheinen deutlich weniger gewichtet zu werden und auch die Kämpfe von David gegen Goliath können anders ausgehen als erwartet, wenn sich die Davids zu einer Robin-Hood-Armee zusammenschließen und der Goliath keine Risikoabsicherung betreibt und sich stattdessen nur auf seine vermeintliche Unbesiegbarkeit verlässt.

- Denken Sie das Undenkbare! – Stresstests sind nicht (nur) mit Sensitivitätsanalysen gleichzusetzen, bei denen alle Rahmenparameter gleichbleiben und nur die Ausfall- bzw. Verlustquote etwas erhöht wird oder die Refinanzierungsbedingungen am Markt temporär geändert werden. Einzelne Einflussgrößen sorgen in einem komplexen Gebilde schnell für eine immense Kettenreaktion. Wäre die heutige Entwicklung auch möglich gewesen, wenn es kein ultralockeres Zentralbankgeld gegeben hätte oder wenn die Short-Seller nicht ihre Shortpositionen so dermaßen nach oben getrieben hätten, dass in der Spitze über 100% der frei verfügbaren Aktien geshortet wurden? Sicherlich nicht…

- Berücksichtigen Sie das Geschäftsmodellrisiko in angemessenem Umfang! – Gerade in Situationen eines jahr(zehnt)elangen Erfolgs scheint das Geschäftsmodellrisiko keine Rolle zu spielen. Der Erfolg gibt der Unternehmensleitung schließlich auch Recht. Hinterfragen Sie sich: welche Parameter können nicht nur einen kleinen Verlust, sondern gar einen Totalverlust hervorrufen? Die Eintrittswahrscheinlichkeit ist dabei im ersten Schritt zweitrangig, es geht rein um die kausalen Ursache-Wirkungs-Zusammenhänge. Erst im zweiten Schritt geht es darum, diese Parameter mit Eintrittswahrscheinlichkeiten zu hinterlegen.

Im Risikomanagement helfen hierbei insbesondere inverse Stresstests, bei denen gezielt nach Parametern und Einflüssen gesucht wird, die das eigene Geschäftsmodell zum Einstürzen bringen können. Hätte Melvin Capital dies frühzeitig getan, hätte es die Entwicklung eventuell vorhersehen können – zumindest theoretisch und wäre vielleicht zum Ergebnis gekommen, dass nicht über 100% Shortpositionen aufgebaut werden sollen. Gleiches gilt für die Broker und Banken, die mit Melvin Capital zusammenarbeiten. Bei deren Due Diligence hätten nicht nur die betriebswirtschaftlichen Zahlen näher beleuchtet werden müssen, sondern auch die genauen Geschäftsvorfälle – schließlich können Shortpositionen theoretisch zu unendlich hohen Verlusten führen – die Verluste der meisten Robin Hood-Aktionäre sind "nur" auf deren Einsatz begrenzt. - Risiken müssen kalkulierbar sein! – Das potenziell existenzbedrohende Risiko für Melvin und die anderen Shortseller ist die unkalkulierbare Risikoposition bei Short Sales. Der Verlust kann unendlich werden. Dies dürfte jedem Risikomanager die Nackenhaare zu Berge stellen! – Ohne eine präzise Kalkulation der Risiken ist keine vernünftige Steuerung möglich. Genau dies ist übrigens auch der Unterschied zwischen Poker und Roulette: beim Poker spielt die Strategie und die Kalkulation bzw. das Abschätzen von Risiken/Wahrscheinlichkeiten eine wichtige Rolle, Roulette ist ein reines Glücksspiel mit festen Gewinnwahrscheinlichkeiten.

Sicherlich haben auch die Hedgefonds für ihre Shortpositionen schöne Risikomodelle, die von hochintelligenten Quants erstellt wurden. Wenn diese aber – wie beispielsweise der Value at Risk – in einfacher Form auf Delta-Normal-Ansätzen bzw. in fortgeschrittenen Ansätze auf einer Monte-Carlo Simulation, basieren, treffen sie typischerweise Aussagen auf Basis von Konfidenzintervallen. Das heißt, es werden Verluste innerhalb einer bestimmten Bandbreite (typischerweise 99,5% oder 99,9%) angegeben. Interessant sind aber die Fat Tails, also die 0,5% bzw. 0,1% außerhalb des Konfidenzintervalls. Denn was bringt mir die Aussage, dass in 99,9% der Fälle alles unter Kontrolle ist, in dem einen von 1000 Fällen sind die Verluste aber existenzbedrohend? Dies ist ähnlich wie bei einem Airbag, der sich bei 120 km/h ausschalten würde… In solch einem Auto würde wohl niemand von uns gerne mitfahren?! - Marktmacht und finanzielle Stärke begründen keine dauerhafte Marktbeherrschung! – Am Beispiel von Melvin Capital sieht man, wie schnell ein Steinchen, das ins Wanken kommt, das ganze Kartenhaus zum Einsturz bringen kann. Wohlgemerkt: es ist momentan nicht klar, ob Melvin Capital seine Shortpositionen schon geschlossen hat, wie beispielsweise CNBC berichtet hat, oder ob die Positionen wie von den meisten Wallstreet-Wettern vermutet, noch weiterhin offen sind und damit die Möglichkeit eines Shortsqueezes und damit einer "Zerstörung von Melvin Capital" eröffnen.

Am gestrigen Tag zeigte sich bereits, wie schnell eine gefährliche Spirale eintritt: das Gerücht, dass Melvin Capital aufgrund des GME-Kursfeuerwerks insolvent gehen könnte, trieb zahlreiche Kurse, bei denen Melvin Capital Shortpositionen (vermeintlich noch) hält wie beispielsweise Evotec, Varta, AMC Entertainment etc. Ob dies gerechtfertigt ist, ist schwer zu beurteilen. Es zeigt aber wieder einmal, dass die Marktmacht sehr schnell erodieren kann und gerade Faktoren wie Psychologie und Momentum nicht unterschätzt werden dürfen! - Der Homo Oeconomicus ist tot! Die Mathematisierung der Zukunft und insbesondere der Glaube, alles erklären zu können, sobald ein konkreter Zahlenwert verfügbar ist, sind eine Illusion. Dasselbe gilt für die einfache Fortschreibung historischer Entwicklungen in die Zukunft ohne die Fundamentalparameter zu berücksichtigen. Stattdessen sollte eine Mischung aus quantitativen und qualitativen Parametern gewählt werden – und gleichzeitig sollten auch zwingend die Grenzen der Aussagen transparent gemacht werden.

Im Zweifelsfall lieber gar keine Aussage treffen oder diese explizit als Aussage unter Unsicherheit kennzeichnen! Denn auch wenn es momentan danach aussieht, dass die Wallstreet-Wetter wirklich einen Sieg gegen das Establishment einfahren könnten, wird erst am Ende abgerechnet und es ist damit zu rechnen, dass nicht hinter jedem weiter gehypten Wert ein solcher Shortsqueeze stecken kann. Vielmehr dürfte es sich aktuell um gewisse Marktverwerfungen handeln, die geschickt von Aktionären ausgenutzt werden können und sicherlich noch bei der einen oder anderen Aktie überproportionale Renditen abwerfen können (man denke nur einmal darüber nach, was passiert, wenn einige Milliarden "Tendies" weiter konzertiert in wenige Penny Stocks investiert werden) – langfristig dürfte aber wohl kein Weg an den klassischen Fundamentaldaten und –analysen vorbeiführen. Spätestens wenn die Blase platzt, gilt: den Letzten beißen die Hunde.

Damit Sie oder Ihr Unternehmen nicht diejenigen sind, die vom Hund gebissen werden, sollten sie bei all Ihren unternehmerischen Bemühungen einen Fokus auf Resilienz und Diversifikation legen. Denn es mag kurzfristig verlockend und auch deutlich profitabler sein, all in zu gehen und damit den Einsatz zu maximieren, langfristig kann dies aber auch zu einem Totalverlust führen, der bei angemessener Diversifikation nicht nur verhindert wird, sondern zugunsten einer nachhaltigen Entwicklung ausgemerzt wird. Es ist wenig überraschend, dass Banken und andere Geschäftspartner in ihrer Due Diligence (nicht zu verwechseln mit der #DD der WSB-Community, bei denen die "Due Diligence" für Tipps steht, was gemeinsam gekauft wird, ohne dass typischerweise grundlegende Daten geprüft werden) starke Volatilitäten und Schwankungen negativ bewerten und stattdessen bei einer stabilen Entwicklung auch mit einem moderaten Wachstum zufrieden sind. Denn wichtiger als kurzfristige Gewinne zu erzielen, ist im Sinne einer langfristigen Entwicklung die Verlustvermeidung. Schließlich muss bei einem 20% Verlust anschließend der Wert um 25% wieder steigen, um wieder beim Ausgangswert anzukommen… das ist einfache Mathematik. Und Mathematik und Risikomanagement gehören – in einem ausgewogenen Verhältnis mit qualitativen Parametern - für eine nachhaltige Entscheidungsfindung zusammen!

Autor

Dr. Christian Glaser ist promovierter Risikomanager und als Generalbevollmächtigter der Würth Leasing GmbH & Co. KG tätig. Er ist außerdem Dozent an mehreren Hochschulen und Buchautor mehrerer Fachbücher sowie zahlreicher Fachveröffentlichungen in den Bereichen Finanzdienstleistungen, Unternehmensführung und Management, Controlling sowie Risikomanagement.